Andalucía deflacta la tarifa autonómica del IRPF y suprime el Impuesto sobre el Patrimonio

Alerta Tributario Andalucía

Con el objetivo de paliar los efectos de la inflación y atraer inversiones, entre otras medidas, se deflactan los primeros tramos de la escala autonómica del IRPF, se actualizan los mínimos personales y familiares de dicho impuesto y se introduce una bonificación del 100% en la cuota del Impuesto sobre el Patrimonio.

El 21 de septiembre de 2022 se ha publicado en el Boletín Oficial de la Junta de Andalucía el Decreto-ley 7/2022, de 20 de septiembre, por el que se modifica la Ley 5/2021, de 20 de octubre, de Tributos Cedidos de la Comunidad Autónoma de Andalucía, que entra en vigor el 22 de septiembre. A continuación, se resumen las medidas aprobadas.

1. Impuesto sobre la Renta de la Personas Físicas

Con efectos desde 1 de enero de 2022:

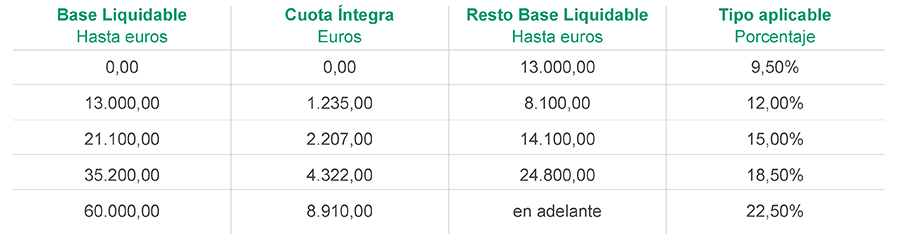

- Escala autonómica: Se deflacta la escala autonómica aplicable a la base liquidable general, elevando las cuantías de sus tres primeros tramos y quedando como sigue:

- Mínimos del contribuyente y familiares. Se incrementan las cuantías de los mínimos personales y familiares:

- El mínimo del contribuyente ascenderá, con carácter general, a 5.790 euros anuales. No obstante, cuando el contribuyente tenga una edad superior a 65 años, el mínimo se incrementará en 1.200 euros anuales; y si la edad es superior a 75 años, el mínimo aumentará adicionalmente en 1.460 euros anuales.

- El mínimo por descendientes por cada uno de dichos descendientes que sea menor de veinticinco años o con discapacidad (cualquiera que sea su edad), siempre que conviva con el contribuyente y no tenga rentas anuales (excluidas las exentas,) superiores a 8.000 euros, será de:

- 2.510 euros anuales, por el primer descendiente.

- 2.820 euros anuales, por el segundo descendiente.

- 4.170 euros anuales, por el tercer descendiente.

- 4.700 euros anuales, por el cuarto descendiente y siguientes.

Cuando el descendiente sea menor de tres años, el mínimo se incrementará en 2.920 euros anuales adicionales.

- El mínimo por ascendientes será de 1.200 euros anuales por cada uno de los ascendientes mayor de 65 años o con discapacidad (cualquiera que sea la edad), que conviva con el contribuyente y no tenga rentas anuales (excluidas las exentas) superiores a 8.000 euros. Cuando el ascendiente sea mayor de 75 años, dicho importe se incrementará en 1.460 euros anuales.

- El mínimo por discapacidad ascenderá a los siguientes importes:

- Discapacidad del contribuyente:

- 3.130 euros anuales, en general.

- 9.390 euros anuales, si el contribuyente acredita un grado de discapacidad igual o superior al 65%.

- Discapacidad del contribuyente:

El mínimo se incrementará en 3.130 euros anuales en concepto de gastos de asistencia, cuando se acredite necesitar ayuda de terceras personas o movilidad reducida, o un grado de discapacidad igual o superior al 65 por ciento.

- Discapacidad de ascendientes o descendientes:

- 3.130 euros anuales, en general, por cada uno de los ascendientes o descendientes con discapacidad, cualquiera que sea su edad.

- 9.390 euros anuales, por cada uno de dichos ascendientes o descendientes que acrediten un grado de discapacidad igual o superior al 65 por ciento.

Este mínimo se aumentará también en 3.130 euros anuales en concepto de gastos de asistencia, por cada ascendiente o descendiente que acredite necesitar ayuda de terceras personas o movilidad reducida, o un grado de discapacidad igual o superior al 65 por ciento.

2. Impuesto sobre el Patrimonio

Con efectos en el ejercicio 2022, se introduce una bonificación autonómica del 100%, que se aplicará sobre la cuota positiva resultante de la aplicación de las deducciones y bonificaciones reguladas por la normativa estatal.

3. Canon de mejora de infraestructuras hidráulicas de interés de la Comunidad Autónoma

Para los hechos imponibles devengados entre el 1 de enero y el 31 de diciembre de 2023 (correspondientes a periodos de facturación cuya fecha fin de lectura esté comprendida en dicho periodo) se establece una cuota fija por disponibilidad y una cuota variable por consumo de agua de ceros euros/m3. No obstante, se mantienen las obligaciones de presentación de las autoliquidaciones y la declaración anual del canon.

Como medida complementaria, se modifica, de forma transitoria, el calendario de las deducciones del canon de mejora de infraestructuras hidráulicas de interés de la Comunidad Autónoma, con la finalidad de que las entidades suministradoras puedan aplicar la deducción establecida en el artículo 89.2 de la Ley 9/2010, de 30 de julio, de Aguas de Andalucía, referente a los importes correspondientes a las obras de depuración financiadas a cargo de entidades locales.

4. Aplazamientos y fraccionamientos

Se introducen diversas medidas con el fin de flexibilizar las condiciones para la concesión de aplazamientos o fraccionamientos, entre las que se encuentra el incremento a doce años del plazo máximo de concesión para los aplazamientos y fraccionamientos cuya resolución corresponda a la Agencia Tributaria de Andalucía.

Excepcionalmente, y previa autorización del Consejo de Gobierno, se contempla la posibilidad de conceder un aplazamiento y fraccionamiento por un plazo superior, previa solicitud del deudor, en los casos en que la resolución competa a la Presidencia de la Junta por razón de cuantía.

Las medidas anteriores se extenderán a las solicitudes de aplazamientos y fraccionamientos que estén en tramitación a la entrada en vigor del Decreto-ley 7/2022.

Profesional de contacto