Perú limita la tercerización de servicios

Perú limita la tercerización de servicios

Alerta Laboral Perú

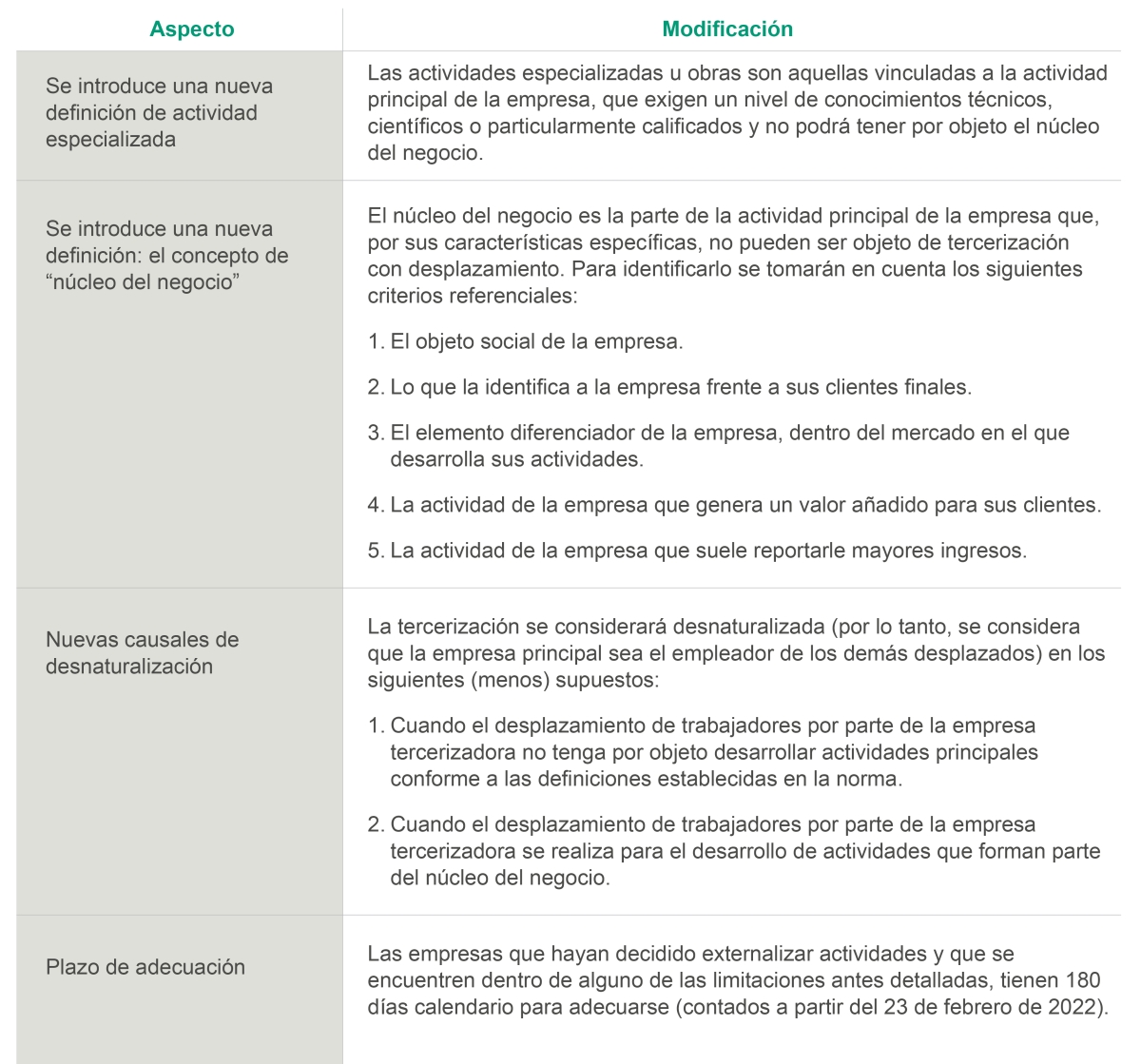

Mediante el Decreto Supremo No. 001-2022-TR, publicado el 23 de febrero del 2022, se modificó el Decreto Supremo No. 006-2008-TR, que aprueba el Reglamento de la Ley No. 29245 y del Decreto Legislativo No. 1038, normas que regulan los servicios de tercerización u 'outsourcing' en el Perú. A continuación, detallamos los aspectos más importantes de estas modificaciones.

1. Principales modificaciones propuestas

2. ¿Qué persigue el Gobierno con las referidas limitaciones?

- Eliminar la existencia de sueldos diferenciados entre trabajadores de las empresas de tercerización y de las empresas principales, dado que se ha enfatizado en la prohibición de externalizar actividades consideradas dentro del núcleo del negocio de la empresa principal.

- Reforzar la protección laboral en los esquemas de tercerización, excluyendo a todas aquellas estructuras que involucran el “núcleo del negocio”.

- Evitar “perjuicios” en los trabajadores, quienes habrían visto afectados los beneficios sociales y aportaciones previsionales, con especial atención en las micro y pequeñas empresas.

3. Principales consecuencias laborales

A partir de los nuevos alcances de la tercerización, se podrían presentar los siguientes efectos:

- Limitación a las estructuras de contratación de terceros: se prohíbe la tercerización de actividades que forman parte del núcleo del negocio.

- Incremento de costos laborales: incorporación de nuevos trabajadores para suplir servicios que no podrán ser prestados por empresas terceras.

- Reducción de empleo formal: implementación de mecanismos alternativos de contratación para remediar la prohibición de tercerizar actividades nucleares del negocio.

- Despidos masivos en empresas que no puedan asumir aumentos de costos laborales.

El presente documento es un resumen normativo de carácter referencial, la información proporcionada puede no ser aplicable en todas las situaciones y no debe ser implementada sin un asesoramiento jurídico específico basado en situaciones particulares.

Profesional de contacto